Kalendarze książkowe wymagają szczególnej precyzji i uwagi na każdym etapie produkcji. Od jakości papieru i sposobu oprawy, przez układ graficzny, aż po trwałość całego produktu – każdy detal ma znaczenie dla końcowego efektu. Dlatego wybór odpowiedniego producenta jest tak istotny.

Technologia i jakość w służbie funkcjonalności

Producent kalendarzy książkowych o wysokich kompetencjach technicznych posiada odpowiednie maszyny i narzędzia do produkcji kalendarzy spełniających najwyższe standardy jakościowe. Nowoczesne linie produkcyjne pozwalają na precyzyjne cięcie, składanie i oprawę kalendarzy, zapewniając ich trwałość i estetyczny wygląd.

Kluczowym elementem jest także wybór odpowiednich materiałów. Wysokiej jakości papier, trwałe kleje i profesjonalne materiały do oprawy to podstawa stworzenia kalendarza, który będzie służył użytkownikom przez cały rok. Doświadczeni producenci współpracują z renomowanymi dostawcami materiałów, co gwarantuje stałą jakość produkowanych kalendarzy.

Personalizacja i kreatywność w wykonaniu

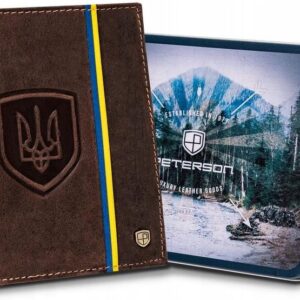

Współczesne kalendarze książkowe oferują nieograniczone możliwości personalizacji. Od indywidualnego projektu okładki, przez specjalne układy stron, aż po dodatkowe funkcje i elementy interaktywne. Profesjonalni producenci posiadają zespoły doświadczonych grafików i projektantów, którzy potrafią stworzyć unikalne rozwiązania dopasowane do charakteru każdej firmy.

Ważnym aspektem jest także możliwość integrowania różnych funkcji w ramach jednego produktu. Kalendarze książkowe mogą łączyć tradycyjne funkcje kalendarza z notatnikiem, przewodnikiem branżowym czy katalogiem produktów. Taka wielofunkcyjność zwiększa wartość użytkową kalendarza i wzmacnia jego skuteczność jako narzędzia promocyjnego.